Beliebte Liquidity-Mining-Plattformen im Vergleich

Finde eine Plattform, auf der du passive Einnahmen durch Liquidity Mining auf deine Kryptowährungen erzielen kannstHinweis **: Die APY-Angaben sind naturgemäß immer nur Schätzungen, welche vom Coin, Teilnehmern im Liquidity-Pool und anderen Faktoren abhängig sind. Liquidity Mining birgt neben Chancen auch ein hohes Verlustrisiko.

- Euro

Krypto

-

Echte Kryptowährungen

-

Staking

-

Lending

-

Liquidity Mining (Eingeschränkt)

NFTs

Bitcoin

Shiba Inu

Polkadot

Dogecoin

-

+ Weitere Coins

-

APY Je nach "Event"

-

Beliebt

-

App

-

Viele Staking-Coins

„Liquidity Mining ist bei Crypto.com im Rahmen des "Supercharger"-Programms möglich. Leider sind die Möglichkeiten zum aktuellen Zeitpunkt noch recht begrenzt.“

„Liquidity Mining ist bei Crypto.com im Rahmen des "Supercharger"-Programms möglich. Leider sind die Möglichkeiten zum aktuellen Zeitpunkt noch recht begrenzt.“

-

Liquidity Mining

ETH-USDT

ETH-USDC

ETH-USDC

ETH-USDC

-

14% bis 27% APY**

-

Browser

„Uniswap hat in der Krypto-Szene einen guten Ruf als DEX. Die Liquidity Mining-Paare beschränken sich allerdings auf gerade mal vier Stück, noch dazu ausschließlich in Kombination mit Ethereum.“

„Uniswap hat in der Krypto-Szene einen guten Ruf als DEX. Die Liquidity Mining-Paare beschränken sich allerdings auf gerade mal vier Stück, noch dazu ausschließlich in Kombination mit Ethereum.“

-

Liquidity Mining

DAI-USDT

WBTC-WETH

BAL-WETH

USDC-WETH

UNI-WETH

-

+ Weitere Coins

-

1,5% bis 57% APY**

-

Browser

-

Viele Exotische-Coins

„Balancer erlaubt Liquidity Mining auf sehr viele Krypto-Paare. Der Haken? Bei den meisten Coins handelt es sich um sehr exotische Kryptowährungen. Beispiel? Liquidity Mining von "eYyvUSDC-29OCT21" in Kombination mit USD-Coin. Das macht die Plattform für die meisten Liquidity Miner weniger interessant. “

„Balancer erlaubt Liquidity Mining auf sehr viele Krypto-Paare. Der Haken? Bei den meisten Coins handelt es sich um sehr exotische Kryptowährungen. Beispiel? Liquidity Mining von "eYyvUSDC-29OCT21" in Kombination mit USD-Coin. Das macht die Plattform für die meisten Liquidity Miner weniger interessant. “

-

Staking

-

Liquidity Mining

-

Lending

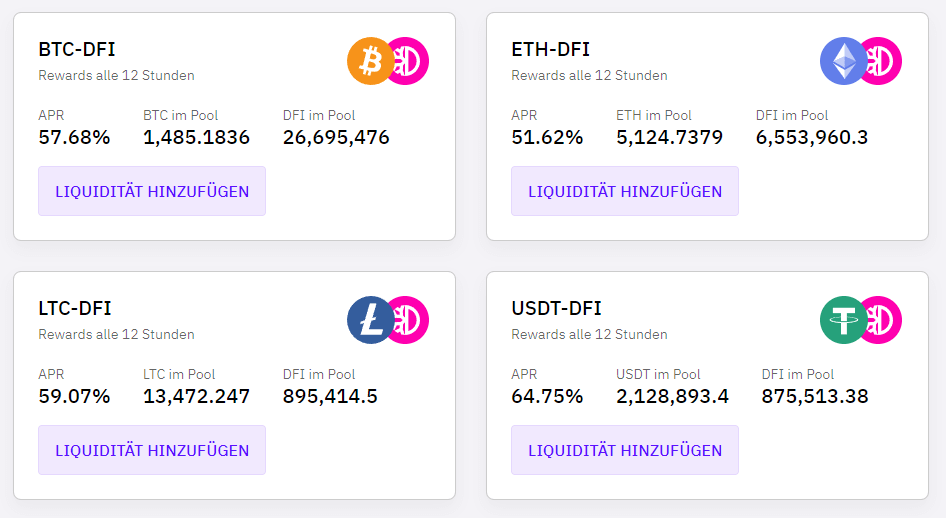

BTC-DFI

ETH-DFI

LTC-DFI

USDT-DFI

USDC-DFI

BCH-DFI

DOGE-DFI

-

Browser, App

„CakeDeFi ist aufgrund der Bekanntheit in der Liste, wird von uns aber nicht aktiv beworben. Aktuell sind noch zu viele Fragezeichen offen.“

„CakeDeFi ist aufgrund der Bekanntheit in der Liste, wird von uns aber nicht aktiv beworben. Aktuell sind noch zu viele Fragezeichen offen.“ Breite Liquidity Mining-Plattformen-Übersicht für Bitcoin, Ethereum und andere Kryptowährungen

Seriöse Liquidity Mining-Plattformen (handverlesen) mit jahrelanger Erfahrung

Etablierte Anbieter mit hoher Reputation im Markt

Erklärung für das * Sternchen: Unter bestimmten Voraussetzungen kann bei erfolgreicher Vermittlung eine Vermittlungsprovision vom jeweiligen Anbieter ausgezahlt werden. So kannst du uns ohne Nachteile für dich unterstützen und wir können im Gegenzug kostenlose Inhalte für dich produzieren.

Keine Zeit? Lerne alles Essenzielle über Liquidity Mining in 3 Minuten ⏱

- Liquidity Mining bezeichnet den Vorgang, Token bzw. Kryptowährungen einer dezentralen Börse (DEX) im Austausch für Rewards zur Verfügung zu stellen. Die oft hohen Renditen (in APR oder APY) von 80% und mehr bewegen sich in ähnlichem Rahmen wie es bei Staking der Fall ist.

- Liquidity Mining zählt zum DeFi-Universum und ist eine Möglichkeit, passive Einnahmen auf Kryptowährungen zu erzielen. Andere Optionen sind Staking und Lending.

- Der Unterschied zwischen Staking und Liquidity Mining ist, dass man bei Staking für das Sichern des Netzwerkes belohnt wird, beim Liquidity Mining dagegen für das zur Verfügung stellen von Liquidität.

- Liquidity Mining gehört zum Yield Farming. Zu Letzterem wird auch Lending gezählt.

- Du als Liquidity Provider bzw. Market Maker stellst immer zwei Token zur Verfügung - Token A und B. Token B ist in den meisten Fällen Ethereum, ein Stablecoin oder ein anderes DeFi-fähiges Protokoll. Du sorgst damit für die Liquidität zwischen zwei Währungspaaren an einer DEX.

- Im Gegensatz zu Staking gibt es beim Liquidity Mining ein Impermanent Loss-Risiko (Temporärer Verlust). Es ist jedoch theoretisch auch Totalverlust möglich, wenn der Token im Wert sinkt und nicht mehr seinen urspünglichen Preis erreicht.

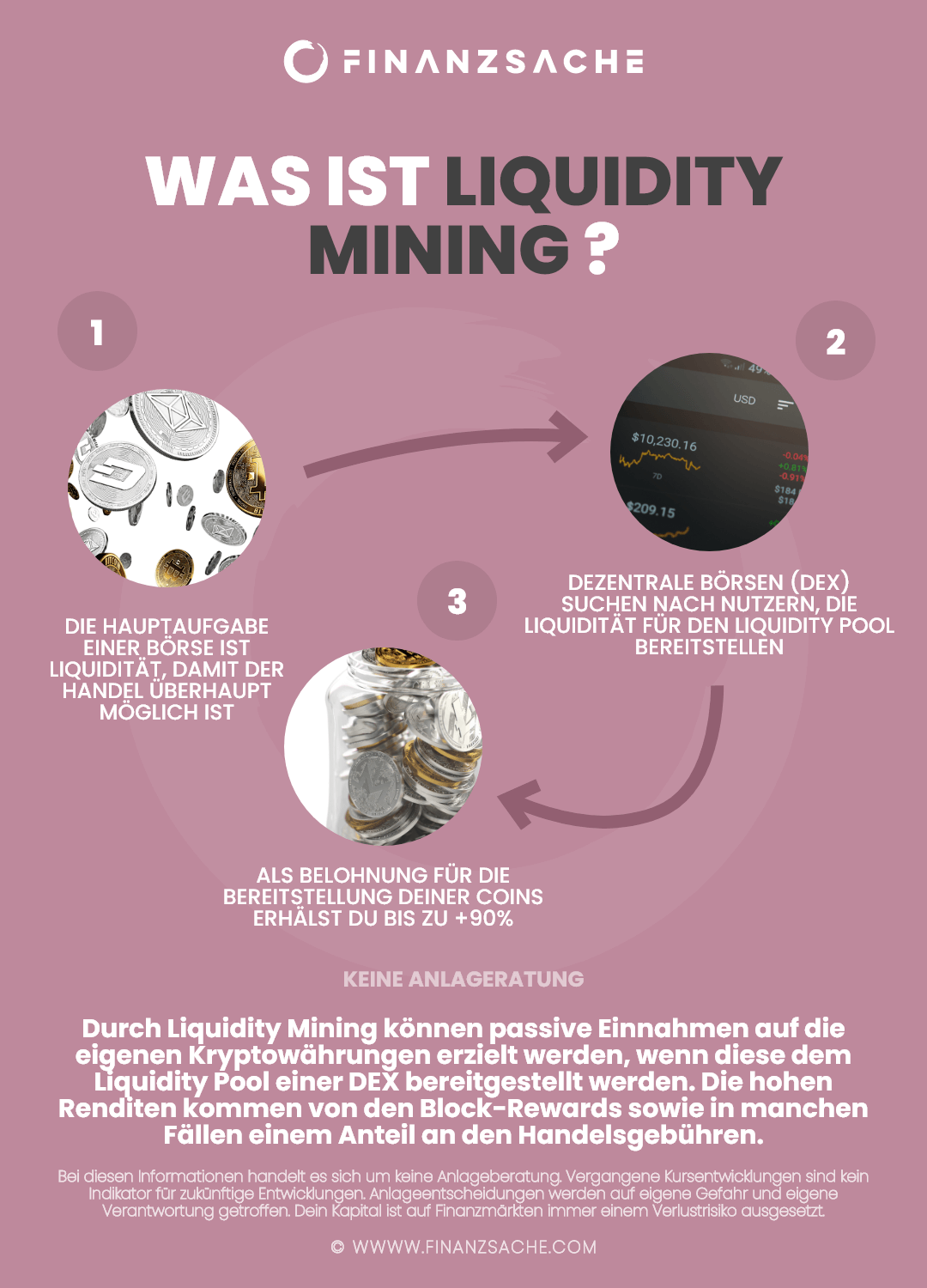

Was ist Liquidity Mining?

Liquidity Mining ist eine Möglichkeit, passive Einnahmen auf die eigenen Kryptowährungen zu generieren, in dem anderen Teilnehmern einer dezentralen Börse (DEX) Liquidität zur Verfügung gestellt wird.

Es gehört zum DeFi (dezentralized Finance)-Umfeld und ist ein Teilbereich des Yield Farmings, wird manchmal aber auch synonym verwendet.

Liquidity Mining mag wie ein brandneues Konzept wirken. In Wahrheit gibt es diese Form des Minings bereits seit Ende 2017. Die dezentrale Krypto-Börse (DEX) namens "IDEX" war damals eine der ersten Plattformen, welche Liquidity Mining seinen Kunden angeboten hat.

Zwei Jahre später, Anfang 2019, gesellte sich Chainlink mit dazu und für den endgültigen Durchbruch sorgte dann Uniswap und Compound Mitte 2020.

Die meisten der dabei verwendeten Protokolle sind dezentralisiert.

An den meisten Protokollen wie DefiChain, Yearn Finance oder Uniswap kann sich jeder durch Liquidity Mining beteiligen und bekommt dafür Belohnungen in Form der nativen Token bzw. sogenannten Governance-Token, welche in manchen Fällen auch zu Stimmrechten in dem jeweiligen Netzwerk führen können.

- Zinsen auf Kryptowährungen, welche ansonsten "tatenlos" in der Wallet gelegen wären

- Hohe Renditen sind in dieser frühen Phase möglich

- Durch Liquidity Mining beteiligt man sich aktiv am DeFi-Ökosystem und sorgt für weiteres Wachstun

- Impermanent Loss Risiko (Erkärung weiter unten im Artikel)

- Liquidity Mining ist weniger als 5 Jahre alt - das bringt gewisse, generelle Risiken mit sich (wenige Erfahrungen, möglicherweise fehlerhafter Code, ...)

Was ist eine DEX?

Eine Decentralized Exchange, abgekürzt als "DEX", ist eine Börse, bei der es keine zentrale Kontrollinstanz gibt.

DEX versuchen daher alle Aufgaben einer traditionellen Börse durch Algorithmen und Smart Contracts auf der Blockchain zu lösen. Die Anwendungen dazu werden auch "dApps" (decentralized Applications) genannt.

Es gibt drei Hauptarten an DEX:

- Automated market makers: AMM-DEX arbeiten mit Smart Contracts anstatt einem Orderbuch und gehören zu den innovativsten Ausformungen der DeFi.

- On-chain order books: Bei diesen DEX kümmern sich Miner um die Bestätigung der Transaktionen. Nodes sind dafür zuständig, das Orderbuch aktuell zu halten.

- Off-chain order books: In diesem Fall ist die DEX teil-zentralisiert, da sich das Orderbuch nicht auf der Blockchain befindet.

Wie funktioniert Liquidity Mining?

Eine der Hauptaufgaben einer Börse ist es, liquide zu sein. Die meisten DEX arbeiten jedoch nicht mit einem Orderbuch, sondern mit Smart Contracts wie Automatic Market Maker (AMM). Statt mit einem Orderbuch wird hier direkt mit anderen Tradern gehandelt. AMM's führen dabei Orders mithilfe eines Liquidity Pools aus, wenn bestimmte Kriterien erfüllt sind.

Liquidität sorgt also für...

- Schnelle Transaktionen

- Einen engen Bid/Ask-Spread: (desto kleiner der Spread, desto liquider ein Markt)

- Transaktionstiefe: (je tiefer, desto weniger signifikant wirken sich Transaktionen auf den Preis aus)

- Adaption: Je liquider ein Markt, desto höhere Chancen, von immer mehr Menschen genutzt zu werden.

Indem neue Coins in den Pool hinzugefügt werden, steigt die Liquidität, womit Order schnell ausgeführt werden können und die Krypto-Börse ihrem Zweck besser nachkommen kann.

Wie sieht Liquidity Mining nun in der Praxis aus? Ein einfaches Beispiel.

Um die Funktionsweise von Liquidity Mining zu veranschaulichen, nachfolgend ein Beispiel.

Lisa möchte ins Liquidity Mining einsteigen und wählt dazu eine für sie passende Plattform aus. Sie entscheidet sich für das Paar USDT/ETH.

Um das Beispiel zu vereinfachen, nehmen wir an, dass der ETH-Kurs in USDT (Tether) gemessen genau 1.000,- USDT beträgt. Lisa zahlt also insgesamt ETH und USDT im Gegenwert von $ 2.000,- in den Mining Pool ein.

Neun andere Liquidity Provider, neben Lisa, zahlen die gleiche Menge ein. Im Liquidity Pool befinden sich also insgesamt nun 10 ETH sowie 10.000 USDT. Lisa's Anteil am Pool beträgt in diesem Fall 10%.

Markus ist ein Trader und kauft sich bei der DEX (für die Lisa 10% an Liquidität bereitstellt) 1 ETH um 1.000 USDT.

Ein Smart Contract führt Markus' Order aus und verrechnet gleichzeitig € 1,- an Handelsgebühr. Da Lisas Anteil am Pool 10% beträgt, erhält sie € 0,10,- dieser Gebühr sowie einen Reward in Form der Token von dem Protokoll, welches die DEX nutzt.

Nach dem Kauf von Markus schrumpft der Liquidity Pool um 1 ETH auf 9 ETH, die USDT-Menge dagegen ist von 10.000 USDT auf 11.000 USDT gestiegen.

An dieser einen DEX ist nun 1 ETH ganze 1.222,22 USDT (11.000 USDT / 9 ETH) wert. Da der Marktpreis an anderen Krypto-Börsen jedoch weiterhin bei 1.000 USDT pro 1 ETH liegt, ist dies eine Arbitrage-Möglichkeit, welche von anderen Tradern gleich ausgenutzt werden wird, sodass der Preis auf dieser DEX dem aktuellen Marktpreis auf allen anderen Börsen entspricht.

Und was hat es mit dem Impermanent Loss-Risiko auf sich?

Stellen wir uns vor, dass Ether (ETH) aus irgendeinem Grund stark im Preis steigt und der Wechselkurs bei 4.000 USDT liegt. Das Verhältnis im Liquidity Pool, bei dem Lisa aus dem vorherigen Beispiel Liquidity Provider ist, liegt nun bei 5 ETH und 20.000 USDT.

Lisa hat immer noch ihre 10% Anteile an dem Pool der DEX. Das bedeutet, dass mit der neuen ETH/USDT-Ratio sich ihre ursprüngliche Einlage von 1 ETH und 1.000 USDT auf 0,5 ETH und 2.000 USDT geändert und einen Gesamtwert von $ 4.000,- hat.

Lisa hat nun einen sogenannten "Impermanent Loss" erlitten. Hätte sie dagegen ihren ursprünglichen Einsatz behalten, würde der Gesamtwert ihrer Assets bei $ 6.000,- liegen.

Das bedeutet nicht, dass so etwas zwingend passiert, jedoch passieren kann. Auch kann sich die Ratio aus dem Beispiel über die Zeit wieder umdrehen. Grundsätzlich steigt das Risiko, je volatiler und kleiner der Liquidity-geminte Altcoin bzw. Token ist.

Genauso kann aber auch das Gegenteil passieren, womit sich Lisa's Investment erhöht - das ist, worauf man als Liquidity Provider im Endeffekt spekuliert.

Arten von Liquidity Mining-Protokollen und Projekte

Es wird zwischen drei Hauptarten von Liquidity Mining-Protokollen unterschieden: Fair Decentralization-Protokolle, Marketing-orientiert-Protokolle und progressive Dezentralisationa-Protokolle.

Einige konkrete Projekte, welche Gebrauch von Liquidity Mining machen, sind:

Uniswap - Die wohl bekannteste DEX

Uniswap ist eine der, wenn nicht die bekannteste DEX, welche es erlaubt, so gut wie jeden ERC-20-Token gegeneinander zu handeln ("Swap"). Als Liquidity musst du hier, wie übriges bei den meisten anderen Protokollen auch, immer beide Token-Paare im 50:50-Verhältnis zur Verfügung stellen. Als Belohnung gibt es einen Teil der Handelsgebühren sowie UNI-Token.

DeFiChain - Das DeFi-Protokoll von Julian Hosp

Der DeFiChain-Token ist im deutschsprachigen Raum (Deutschland, Österreich, Schweiz) das aktuell wohl bekannteste DeFi- und Liquidity Mining-Projekt. Wie auch die meisten anderen Protokolle läuft DeFiChain auf Ethereum-Basis. Der Grund, weshalb wir es allerdings nicht bewerben, liegt darin begründet, dass noch viele Ungeklärtheiten um das Unternehmen gibt.

Yearn.Finance - Algorithmisch immer das profitabelste

Yearn.Finance ist insofern ein besonders interessantes Projekt, da es Liquidity-Minern erlaubt, diverse Protokolle wie zum Beispiel Compound oder Aave zu nutzen. Als nativer Token wird "YFI" genutzt. Yearn.Finance sucht sich, algorithmisch gesteuert, immer den profitabelsten Yield Farming-Service.

Compound

Compound stellt Sicherheit in den Vordergrund. Das dezentrale DeFi-Protokoll erlaubt das Ausleihen und Leihen von Token. Zinsen können in Form von COMP verdient werden. Wie bei vielen Lending-Projekten üblich, liegt die Verzinsung nicht über 3%.

Aave

Aaave hat Ähnlichkeiten zu Compound und ist ebenfalls auf Lending spezialisiert. Die Zinsen sind mit aktuell bis zu 15% APR in Form des AAVE-Tokens jedoch um einiges höher.

Fragen & Antworten zum Liquidity Mining

Was sind die Risken von Liquidity Mining?

Es gibt mehrere Risken, welchen sich Liquidity Miner bewusst sein sollten. Einige der Risiken sind allerdings generelle Risiken und nicht zwingend Liquidity Mining-spezifisch.

- Es kann passieren, dass du einen Teil oder deinen gesamten Einsatz verlierst, wenn der Token im Preis fällt und sich nicht mehr davon erholt ("Impermanent Loss").

- Ebenso kann es auf der Plattform, über welche du es durchführst, zu gewissen Fehlern oder auch Hacks kommen. Einen Einlagenschutz gibt es in diesem Bereich nicht.

- Die DEX als auch die Smart Contracts, über welche die Orders ausgeführt werden, bestehen aus tausenden Zeilen von Code, welcher Sicherheitslücken enthalten kann.

Was ist der Unterschied zwischen Liquidity Mining und Yield Farming?

Grundsätzlich ist Liquidity Mining eine Unterkategorie von Yield Farming. Yield Farming beschreibt grundsätzlich den Vorgang, Liquidität zwischen verschiedenen Protokollen hin- und her zu verschieben, um dabei die höchsten Rewards zu "abzufarmen".

Im Sprachgebrauch wird Yield Farming und Liquidity Mining jedoch oft gleichgesetzt.

Krypto

Krypto  Echte Kryptowährungen

Echte Kryptowährungen Staking

Staking Lending

Lending Liquidity Mining (Eingeschränkt)

Liquidity Mining (Eingeschränkt) APY Je nach "Event"

APY Je nach "Event" Beliebt

Beliebt App

App Viele Staking-Coins

Viele Staking-Coins